22/06/2020

09/06/2020

COMO FAZER A SUA RESERVA DE EMERGÊNCIA? E 3 OPÇÕES DE INVESTIMENTO PARA ESSA FINALIDADE.

Se ocorrer algum imprevisto um acidente ou a perda da sua renda,

você tem reserva para se sustentar por um período? tem recursos para cobrir

alguma emergência? Muitas pessoas vêm me questionando se é um bom momento para

aplicar em bolsa, comprar algumas ações

Eu sempre respondo a mesma coisa, “Depende “vamos ao básico você

tem uma reserva com liquidez para emergência. Estar preparado para uma

emergência é algo muito importante na vida de um investidor.

Se você ainda não possui essa reserva sabia que de acordo

com a pesquisa realizada pela ANBIMA mais da metade dos brasileiros não possui

essa reserva constituída então você não está sozinho nesta caminhada.

A reserva de emergência ou de liquidez é um valor que você

deixa guardado e que só pode ser usado em casos de perda de renda, problemas de

saúde e outros contratempos. O valor depende do seu custo de vida:

Essa quantia serve para te trazer uma maior tranquilidade.

Se acontecer alguma emergência, você está tranquilo porque tem um dinheiro

guardado.

Para aplicar a sua reserva de emergência, você deve procurar

investimentos com liquidez diária, ou seja, possibilidade de resgate a qualquer

momento. Dessa forma, você não terá nenhuma dor de cabeça na hora de resgatar

em caso de necessidade

É importante destacar que ter um fundo de emergência é

essencial para todas as pessoas, porque não podemos prever o futuro.

Na época da crise político-econômica de 2015, por exemplo, a

população sofreu com o aumento do desemprego, a diminuição da renda familiar e

o aumento dos juros.

Em 2020, o cenário futuro é de absoluta incerteza e

apreensão em razão do novo corona vírus, que derruba bolsas no mundo todo e

impacta o consumo de maneira sem precedentes.

Em situações assim, quem tem reservas financeiras conseguiu

superar a fase negativa com mais tranquilidade em comparação com aqueles que

não costumam poupar.

Sem contar que a poupança, que é a velha conhecida dos

brasileiros, passa longe de um bom investimento. Inclusive, teve retorno real

negativo em 2015, 2016 e 2019.

Por Que Você PRECISA de Uma Reserva de Emergência?

Na maioria das vezes, a cultura brasileira é imediatista

para o consumo e não tem muita preocupação em construir uma reserva de

emergência.

Conforme a gente citou lá no início do texto, a Anbima

descobriu que 52% não têm uma quantia separada para os imprevistos.

A verdade é que muitos preferem priorizar o agora e comprar

o que desejam, sem se preocupar com o futuro.

Não por acaso, o Brasil está entre os países com maior

índice de imediatismo, calculado pelo Insper.

A pesquisa ainda revelou que, de 143 nações, estamos à

frente de apenas 11 delas. Ou seja, estamos muito perto da lanterna do ranking

em termos de guardar dinheiro para o futuro.

Essa tendência de não estar preparado para as eventualidades

é maior entre os mais jovens e as mulheres. (de acordo com a pesquisa)

Então, para não fazer parte dessa estatística, você precisa

entender os motivos de ter uma reserva de emergência. O primeiro deles é evitar

dívidas e empréstimos.

Imagine a seguinte situação: As despesas mensais da sua

família são de R$ 3.000,00. Tudo está indo bem, até que você perde o emprego.

Por conta disso, os rendimentos passarão para R$ 1.000,00.

Digamos que o seu carro e o seu imóvel são financiados. Eles

devem ser pagos para evitar perdas e altos juros. Com apenas R$ 1 mil, o

orçamento doméstico ficará comprometido, já que há também os custos essenciais

a honrar, como as contas de água e luz, por exemplo.

Como você não tem uma reserva de emergência, para continuar

a sustentar as despesas, a saída encontrada foi diminuir gastos e recorrer a um

empréstimo bancário até conseguir um novo emprego. - o que pode levar meses.

Agora, você acaba de contrair um outro problema, que é o

custo dessa "ajuda financeira". Todo empréstimo tem juros,

principalmente quando se trata de bancos.

Mesmo que você consiga continuar o custeio das despesas da

sua família, no futuro, terá a dívida bancária - ou seja, é o efeito bola de

neve.

Com o fundo de emergência, a solução poderia ser muito

melhor. Nesse caso, haveria dinheiro suficiente para pagar as despesas sem preocupações.

Em uma situação que envolve problemas de saúde, ter uma

reserva é ainda mais importante.

Mesmo com pouco dinheiro, é possível agir mais rápido ao

invés de contrair empréstimos, ir em busca de crédito e afins.

Se você é um empreendedor ou não tem um emprego formal, o

fundo de emergência é crucial para manter o equilíbrio da sua vida financeira.

Não espere o problema acontecer para agir! Esteja preparado

e mantenha as suas finanças sob controle.

Como já falamos a poupança no cenário atual, já não é tão

atrativa quanto antigamente então segue abaixo , 3 investimentos adequados para

manter a sua reserva de emergência.

1.Tesouro SELIC

O Tesouro Direto oferece os investimentos mais seguros do

Brasil. Isso acontece porque são os títulos do Tesouro Nacional, ou seja, eles

contam com a garantia do governo federal (Risco Soberano) . Mas, apesar da

segurança em todos os títulos, o mais indicado para a sua reserva de emergência

é o Tesouro SELIC.

No Tesouro SELIC, a sua reserva de emergência renderá a

variação da SELIC no período. É um título pós-fixado que é mais seguro do que a

poupança e ainda rende mais.

O Tesouro SELIC é o único título do Tesouro Direto que não

cai na “pegadinha” da liquidez diária. Se você, investidor, quiser resgatar o

seu dinheiro antes do prazo final, não tem nenhum problema. Em um dia útil, a

quantia estará na sua conta.

No Tesouro Prefixado e Tesouro IPCA, você corre o risco de perder dinheiro, já que os títulos são vendidos pelos preços do mercado no dia da venda – e não pelo preço que ficou acordado no início.

2. CDB com liquidez diária

O Certificado de Depósito Bancário (CDB) é um queridinho dos

brasileiros por ser um investimento muito versátil. Para a sua reserva de

emergência, foque nos CDBs que ofereçam liquidez diária. Dessa forma, você pode

resgatar o dinheiro quando precisar – mesmo se for antes do prazo definido.

São títulos emitidos por bancos e podem ser encontrados

diretamente nos bancos ou nas corretoras. Normalmente, os CDBs com liquidez

diária são pós-fixados e é possível encontrar rentabilidades que ultrapassam

100% do CDI.

E o melhor? Os CDBs são garantidos pelo Fundo Garantidor de

Créditos (FGC) até R$ 250 mil por grupo financeiro e R$ 1 milhão por CPF. Se

algo acontecer com a instituição financeira, você recebe o dinheiro

(investimento + rendimentos) de volta.

3. Fundos de renda fixa

Os fundos de investimento com liquidez diária são boas

opções para quem busca aplicar a reserva de emergência. Como o investimento precisa

ser seguro, opte por fundos DI ou fundos de renda fixa. Mas fique atento a dois

pontos:

Fuja de taxas abusivas! Em fundos mais “simples” como DI e

renda fixa, não aceite pagar taxas de administração muito altas. Acima de 0,5%

para um fundo DI já é considerado alto!

A liquidez é diária mesmo? Confira quantos dias são

necessários para resgatar o dinheiro. Alguns fundos oferecem liquidez “diária”,

mas são necessários alguns dias úteis para fazer o resgate. No caso de uma

emergência, isso pode ser um grande problema. Opte pelos fundos de liquidez

imediata.

Qual o Tamanho Ideal do Fundo de Emergência?

Uma das dúvidas mais frequentes entre as pessoas que querem

fazer um fundo de emergência é sobre o seu tamanho ideal.

É recomendado conter

entre 6 a 12 meses das suas despesas mensais. Neste ponto, é importante fazer o

seu planejamento financeiro.

Com ele, você terá uma visão mais ampla e detalhada dos seus

custos em todos os meses. Assim, você pode fazer uma média e iniciar a formação

do seu fundo de emergência.

Tenha em mente que, quanto maior o valor total, melhor será

a sua preparação para uma eventualidade. Ou seja, você poderá agir sobre

problemas que custam mais, por exemplo, uma cirurgia ou ficar desempregado por

muito tempo.

Quanto deve ser minha reserva de emergência?

O valor da reserva de emergência depende muito do padrão de

vida de casa pessoa.

Como lembramos antes, em média, o montante deve ser o

equivalente a pelo menos seis meses do total das suas despesas básicas.

Por exemplo, se você tem despesas mensais (aluguel,

condomínio, conta de celular, supermercado etc.) de R$ 5 mil, o ideal é que você

tenha guardado R$ 30 mil para emergências.

A profissão que você exerce também faz diferença nesse caso.

Para quem é funcionário público ou tem uma estabilidade maior no emprego, uma

reserva de três a quatro meses da sua despesa mensal pode ser suficiente.

Para quem é profissional autônomo e não tem benefícios

empregatícios como FGTS, férias e aviso prévio, por exemplo, a recomendação é

de que essa reserva seja ainda maior, em torno de 9 a 12 meses.

Como calcular o fundo de emergência?

Na hora de estimar a reserva de emergência, quantos meses

juntar dinheiro e qual o valor, o primeiro passo é entender quanto gasta

mensalmente.

E como chegar a esse valor?

Há despesas mensais fixas, que você paga a cada 30 dias e

que, muitas vezes, seguem o mesmo valor durante o ano.

Alguns exemplos: aluguel, condomínio, TV a cabo/internet,

plano de saúde, seguro de vida.

Outras são despesas variáveis, como supermercado, cartão de

crédito e combustível, mas podem entrar no cálculo se você estimar uma média

anual.

Supondo que seu gasto com combustível seja de R$ 3,6 mil ao

ano, obtendo uma média, você terá um gasto mensal de R$ 300. Esse valor deve

ser incluído na sua despesa mensal.

Outras despesas anuais, como IPTU e IPVA, podem ser

divididas em 12 meses, para você ter uma média do gasto e incluir nos valores

gastos mensalmente.

Como exemplo:

Aluguel: R$ 2 mil

Condomínio: R$ 500

TV a cabo: R$ 300

Plano de Saúde: R$ 500

Supermercado: R$ 1 mil

Combustível: R$ 300

Cartão de crédito: R$ 400

Total: R$ 5.000

Dessa forma, sua reserva de emergência deveria ser de R$ 30

mil.

Ficou claro para você? Faça as contas considerando a sua

realidade financeira.

Dicas Para Criar o Seu Fundo de Emergência

O fundo de emergência deve ser a prioridade de todo

investidor. Antes de partir para formar o seu patrimônio e ficar rico, você

precisa se preparar para os imprevistos.

Pesquisas realizada pela ANBIMA indica que 71 % do

Brasileiros que conseguiram fazer aplicações no ano, foi cortando gastos. Redução

das saídas para balada, redução do hábito do cigarro, evitaram compras desnecessários.

Quando for realizar o seu planejamento financeiro para entender

o tamanho de suas despesas mensais para calcular o valor que precisar para

reservar de emergência , já identifique o que poderá ser cortado e o que você

ira economizar , começa a aplicar na sua reserva de emergência.

E Depois de Montar o Fundo de Emergência, qual o Próximo

Passo?

Agora que você já tem um fundo de emergência, já pode pensar

onde investir suas economias.

Para saber quais são as melhores opções, é fundamental

conhecer o seu perfil de investidor.

Ele mostra as alternativas de investimento segundo a sua

tolerância aos riscos. Por exemplo, se você é conservador, a renda fixa é o

mais recomendado.

Depois de conhecê-lo, avalie aspectos como:

Prazo de aplicação

Taxa de rentabilidade

Modalidade de investimento (renda fixa ou variável)

Riscos envolvidos.

Faça também o levantamento dos seus objetivos como

investidor, por exemplo, aposentadoria, comprar um carro ou conquistar o

primeiro milhão.

Eles são importantes para ajudar a definir os motivos pelos

quais investe e ajudam a manter você focado a ir em busca de resultados

melhores.

O ideal é separá-los por prazo de realização, em curto,

médio e longo.

Assim, você poderá escolher com mais assertividade onde

aplicar os seus recursos.

Uma das melhores estratégias de investimento é a

diversificação.

Hoje, é possível montar um carteira mesmo com um montante

modesto. Para você ter ideia, os títulos do Tesouro Direto custam a partir de

R$ 30,00.

Ao diversificar, você pode obter rendimentos mais atrativos,

independente das condições do mercado.

Um dos fundamentos sobre investir é evitar colocar todo o

seu patrimônio em um ativo só.

Além de estar mais propenso aos riscos, você perde boas

oportunidades de ganhos no mercado.

Conclusão

O fundo de emergência é indicado para todas as pessoas e

perfis.

Afinal, não temos a capacidade de prever o futuro. Então, é

preciso estar preparado.

A população brasileira não tem o hábito de guardar dinheiro

para os imprevistos. Isso explica as altas taxas de endividamento e a

dificuldade de muitos em formar patrimônio.

Quando você deixa para agir apenas diante do problema,

provavelmente, terá que recorrer a empréstimos ou contrair dívidas.

Ao ter um fundo de emergência, a solução é totalmente

diferente. Além disso, você pode resolver de forma muito mais rápida, de acordo

com a situação.

Há investimentos excelentes para essa reserva, como o

Tesouro Selic, Fundos de Renda Fixa e os CDBs com liquidez diária.

Todos eles têm rendimentos maiores que a poupança, com a

possibilidade de ganhos reais sobre a inflação.

Assim, você estará preparado para as eventualidades e, ao

mesmo tempo, o seu dinheiro crescerá continuamente.

Depois de formar o seu fundo de emergência, comece a

investir para atingir os seus objetivos, como a aposentadoria, a compra de um

imóvel ou uma viagem de férias.

Tudo é possível quando se tem disciplina e foco!

Lembre-se “Dinheiro não é só o quanto se ganha , mais o que

você faz com ele”

Tem alguma dúvida sobre como fazer reserva de emergência?

Comente abaixo!

Continue a aprender sobre investimentos através destes

outros artigos do nosso blog:

31/05/2020

2 Informações importantes antes de escolher um investimento

Olá a todos , muitas pessoas me perguntam qual o melhor investimento.

Acho muito interessante esta pergunta pois e como se fossemos ao medico , dizer que queremos perde peso e pergunta qual o melhor remédio.

quem já foi a um endocrinologista sabe que não funciona assim , antes de lhe receitar qualquer coisa ele faz um monte de perguntas , solicita diversos exames e só depois vai te passar uma dieta ( Sempre em primeiro lugar , você vai precisar mudar seus hábitos e ser mais disciplinado com a alimentação) e se necessário ele pode ate lhe recomendar algum remédio ou vitamina .

Em investimento funciona da mesma forma , para ser assertivo em uma recomendação precisamos entender melhor a vida do investidor , capacidade de poupança , objetivos , renda patrimônio entre outras coisas .

Nesse artigo de hoje , quero pontuar 2 informações importantes antes de recomendar um investimento.

1 - Perfil de investidor/sustability - (API) - O API é um formulário onde cada instituição financeira tem o seu formato , porem com o mesmo objetivo , entender o seu apetite a risco , o quando você esta disposto a correr de risco em seus investimento para obter melhores retornos. Apos o preenchimento o sistema vai lhe trazer o perfil , conservador , moderado , arrojado e agressivo , sendo o conservador onde o investidor tem baixo apetite a risco e o agressivo grande apetite a risco.

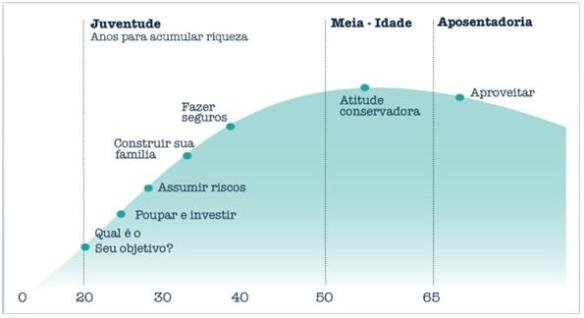

2- Ciclo de vida do investidor - O investidor deve entender, no início do seu planejamento de investimentos, a fase em que se encontra. Existem 3 fases no ciclo de vida financeiro de cada indivíduo:

- Fase de acumular – é a fase em que o crescimento do patrimônio financeiro do cliente virá pela sua capacidade periódica de poupança – de gerar excedentes mensais no seu orçamento e direcioná-los para suas reservas financeiras. Nessa fase, não adianta ter uma excelente rentabilidade sobre uma reserva financeira pequena. O foco deve ser na capacidade de poupança, na orientação de longo prazo e no aprendizado.

- Fase de rentabilizar – é a fase em que o patrimônio financeiro do investidor encontra-se num nível em que sua própria rentabilidade é aproximadamente a mesma da sua capacidade de gerar poupança mensal. Nessa fase, qualquer melhoria que traga maior rentabilidade ao investidor será importante no crescimento de sua reserva financeira. Se você está nessa fase, a construção do portfólio com análise aprofundada, as proporções e os tipos de investimentos escolhidos são primordiais para potencialização da rentabilidade com consistência.

- Fase de preservar – é a fase em que o patrimônio financeiro está constituído e o objetivo do investidor é a preservação de suas reservas. Nessa fase, o risco é desnecessário e a atitude conservadora é o que vai nortear as decisões do investidor. Rentabilidade sim, mas somente com muita segurança.

26/05/2020

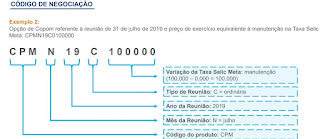

Opção de Copom: Nova opção de investimento da B3

Olá pessoal , a B3 lançou nesta segunda-feira, 25, em sua plataforma eletrônica os contratos de opção de Copom, uma opção de investimento no formato cash or nothing ( tudo ou nada) que proporciona um instrumento para negociação de expectativas para as decisões do Comitê de Política Monetária (Copom) do Banco Central.

Segundo Skistymas, da B3, o opção de Copom permite a negociação

independente para cada decisão sobre a Selic, ampliando o leque de

estratégias.

O prêmio negociado por cada contrato de opção pode mudar na escala

de 0 a 100 pontos. Cada ponto vale R$ 100 e cada strike

(preço de exercício), representa uma possível variação da Selic.

O pagamento ocorre no estilo cash or nothing, que significa tudo ou nada.

Por exemplo, um investidor pode apostar R$ 4 mil em que a Selic vai

permanecer no mesmo patamar atual (3%). Do outro lado, outra pessoa

pode apostar que vai subir e outra que vai cair.

Se a aposta se concretizar, o investidor ganha a diferença do prêmio.

Caso este seja de 100 pontos (R$ 10 mil), o investidor receberá a

diferença (R$ 10 mil – R$ 4mil), totalizando R$ 6 mil. Mas se a aposta

estiver errada, o investidor vai perder tudo o dinheiro, situação

conhecida no mercado de opções como “virar pó”.

O lucro muda com o risco da aposta. Por exemplo, se alguém aposta

que a Selic vai subir para 3,25%, uma situação pouco provável, e acerta,

terá um ganho alto. Mas, se isso não ocorrer, pode perder tudo.

Para Luciana Ikedo, a opção de Copom é mais uma oportunidade

de investimento, porém de alto risco. “Opções são derivativos, que no

grau de risco estão na liderança”, afirma. Pablo Spyer acredita que a

alternativa é interessante, porque não existia no Brasil e muitos

investidores já a procuravam no exterior, fazendo negociações paralelas.

“É uma operação binária, ou ganha ou perde, e a vantagem vai

depender de quanto você vai pagar. Tem que ficar de olho nas

probabilidades implícitas na curva de juros”, comenta Spyer

independente para cada decisão sobre a Selic, ampliando o leque de

estratégias.

de 0 a 100 pontos. Cada ponto vale R$ 100 e cada strike

(preço de exercício), representa uma possível variação da Selic.

Por exemplo, um investidor pode apostar R$ 4 mil em que a Selic vai

permanecer no mesmo patamar atual (3%). Do outro lado, outra pessoa

pode apostar que vai subir e outra que vai cair.

Caso este seja de 100 pontos (R$ 10 mil), o investidor receberá a

diferença (R$ 10 mil – R$ 4mil), totalizando R$ 6 mil. Mas se a aposta

estiver errada, o investidor vai perder tudo o dinheiro, situação

conhecida no mercado de opções como “virar pó”.

que a Selic vai subir para 3,25%, uma situação pouco provável, e acerta,

terá um ganho alto. Mas, se isso não ocorrer, pode perder tudo.

de investimento, porém de alto risco. “Opções são derivativos, que no

grau de risco estão na liderança”, afirma. Pablo Spyer acredita que a

alternativa é interessante, porque não existia no Brasil e muitos

investidores já a procuravam no exterior, fazendo negociações paralelas.

“É uma operação binária, ou ganha ou perde, e a vantagem vai

depender de quanto você vai pagar. Tem que ficar de olho nas

probabilidades implícitas na curva de juros”, comenta Spyer

- Ticker: CPM

- Estilo: Europeu

- Tamanho do Contrato: 100 pontos

- Lote Padrão: 1 contrato

- Valor do Ponto: R$ 100,00

- Vencimento: Dia útil subsequente à data de término da reunião do Copom

- Último Dia de Negociação: Dia útil anterior ao vencimento

23/05/2020

O Que é Risco em investimentos ? Conheça os 3 principais riscos e como minimiza-los.

Hoje você procura um gerente em um banco ou um assessor de corretora de investimento , pede uma recomendação de investimento , e ele tem informa que todos os investimento tem um risco . Perfeito .

MAIS QUE RISCO É ESSE ? !!!!

Calma que hoje eu vou explicar para vocês os 3 principais riscos que os investimentos possuem e como você pode minimiza-los .

Em primeiro lugar o que é Risco ?

Risco é a incerteza de um resultado ser diferente daquilo que se espera está relacionado a um perigo a uma ameaça ao insucesso.

Vou dar um exemplo para ilusida o que é o risco .

"imagine um homem casado há muitos anos e constituiu uma família linda com a sua esposa e seus dois filhos ele é bem conservador da casa do trabalho do trabalho para casa um dia aparece uma "oportunidade" uma mulher atraente acaba lhe chamando atenção e dando condições para ele, e aí perguntam :

- E ai tem coragem ?

ele fala

-Não.

e aí perguntam

- Porque ?

e ele responde

-Porque se a minha mulher descobrir ela termina comigo e eu perco a minha família

Opa como dizia o apresentador João Kléber para para para para para para!!!!! era nesse ponto que eu queria chegar.

Perceba que esse exemplo o risco não está relacionado a traição e si em sim ao fato da esposa descobrir ou não essa traição ou seja na incerteza de que ele vá conseguir consumar o ato sem ser descoberto , perceba que por trás do risco tem uma perda , não caso deste exemplo poderia perde sua família.

Podemos observar que o risco existe em tudo em nossas vidas por exemplo nos esportes, saltar de um paraquedas tudo isso envolve o risco e a incerteza se o paraquedas vai abrir ou não e tudo envolve uma perda e/ou um ganho então para cada nível de risco se exige um nível de retorno geralmente o que se espera é quanto maior o risco eu que eu assumo maior o retorno que eu espero receber.

Em investimentos não poderia ser diferente existem alguns riscos e hoje eu vou trazer aqui os principais riscos em investimentos algumas podem ser minimizados outros nem tanto mas é importante você conhecê-los antes de tomar qualquer decisão de investimentos.

Os 3 principais riscos em investimentos

1- Risco é o risco de crédito :O risco de crédito é o risco de você não receber o seu dinheiro de volta é o risco de você tomar um calote esse risco fica claro nos investimentos de renda fixa onde você empresta o recurso para o governo através dos títulos públicos federais ou você pode emprestar para os bancos através de CDB ,LCI ou poupança ou você pode emprestar para empresas privadas como Vale, Petrobras através de debêntures.

2-Risco de liquidez risco de liquidez é a facilidade ou dificuldade de transformar um ativo da sua carteira em dinheiro por exemplo um imóvel um móvel ele tem de certa forma risco de liquidez não é tão fácil vender um imóvel quando comparado ao tirar o dinheiro da poupança por exemplo a poupança oferece liquidez por mais que você precisa ter o recurso aplicado por 30 dias para ter o rendimento mas a qualquer momento que desejar tirar ela tá disponível é fácil o resgate, já a venda de um imóvel não é tão fácil , o risco de liquidez está ligado a facilidade de você negociar um ativo algumas ações por exemplo são mais negociadas em bolsa do que outras então quanto maior a dificuldade você tem de encontrar compradores para o seu ativo maior é o risco de liquidez.

3 - risco é o risco de mercado que refere-se a possibilidade de perder dinheiro devido as variações do mercado financeiro isso ocorre muito com investimentos de renda variável porque tem variação do preço

Formas de minimizar os risco

22/05/2020

Como Trabalhar no Mercado Financeiro: Dicas e segredos.

Se você deseja tirar sua certificação ANBIMA, deve saber que uma das maiores vantagens de possuir esse selo de qualificação é o aumento salarial e uma carreira mais sólida dentro da empresa ou instituição bancária.

Mas você sabe quanto a certificação CPA-10 e CPA-20 agrega no seu bolso? Descobrimos com base em salários médios dos maiores bancos do Brasil.

CPA-10

Veja só, para ocupar o cargo de estagiário e caixa você não precisa da certificação obrigatória. Mas para o cargo de analista e gerência, sim. Confira abaixo a diferença de salários entre uma posição e outra, baseada na média entre os salários informados dos principais bancos do país.

1 – Itaú

Cargo

|

Salário médio

|

Base de cálculo

|

Estagiário

|

1.771 reais

|

133 salários informados

|

Caixa

|

2.277 reais

|

83 salários informados

|

Analista júnior

|

3.899 reais

|

55 salários informados

|

Analista pleno

|

5.552 reais

|

54 salários informados

|

Analista sênior

|

7.712 reais

|

38 salários informados

|

Gerente

|

8.076 reais

|

46 salários informados

|

2 – Bradesco

Cargo

|

Salário médio

|

Base de cálculo

|

Estagiário

|

1.907 reais

|

23 salários informados

|

Caixa

|

2.335 reais

|

173 salários informados

|

Analista

|

3.583 reais

|

12 salários informados

|

Gerente assistente

|

3.183 reais

|

48 salários informados

|

Gerente de contas

|

4.121 reais

|

29 salários informados

|

Gerente

|

5.164 reais

|

50 salários informados

|

3 – Banco do Brasil

Cargo

|

Salário médio

|

Base de cálculo

|

Estagiário

|

684 reais

|

28 salários informados

|

Caixa

|

3.297 reais

|

40 salários informados

|

Analista

|

5.889 reais

|

7 salários informados

|

Assistente de negócios

|

3.608 reais

|

70 salários informados

|

Gerente

|

8.962 reais

|

27 salários informados

|

Gerente de relacionamento

|

6.791 reais

|

55 salários informados

|

4 – Caixa

Cargo

|

Salário médio

|

Base de cálculo

|

Estagiário

|

794 reais

|

18 salários informados

|

Caixa

|

4.147 reais

|

14 salários informados

|

Supervisor

|

7.310 reais

|

9 salários informados

|

Assistente administrativo

|

4.845 reais

|

20 salários informados

|

Tesoureiro executivo

|

6.256 reais

|

4 salários informados

|

Gerente

|

11.113 reais

|

18 salários informados

|

5 – Santander

Cargo

|

Salário médio

|

Base de cálculo

|

Estagiário

|

1.778 reais

|

73 salários informados

|

Caixa

|

2.268 reais

|

77 salários informados

|

Analista júnior

|

3.532 reais

|

13 salários informados

|

Analista pleno

|

4.764 reais

|

16 salários informados

|

Analista sênior

|

6.808 reais

|

14 salários informados

|

Gerente

|

6.089 reais

|

54 salários informados

|

Viu só como o salário muda de uma posição para outra? Você também deve ter percebido que os valores variam conforme o banco, assim como o nome das posições e cargos também se alteram.

Agora vamos ver o que muda para a CPA-20.

CPA-20

De acordo com a ANBIMA, a certificação CPA-20 se destina aos profissionais do mercado que irão trabalhar prospectando ou vendendo produtos de investimento, ou então realizando manutenção de carteiras de investimentos no segmento de varejo de Alta Renda.

A Alta Renda inclui trabalhar nos Private Banking, Corporate Banking ou de forma autônoma, como consultor para investidores qualificados.

Então se você já é um Gerente CPA-10 e quer subir para o patamar de Gerente de Alta Renda, faça a CPA-20 já! Não perca mais nenhum segundo.

Os salários de gerente nas tabelas acima, eram referentes à CPA-10. Agora veremos os salários médios que incluem a CPA-20 como selo de qualificação nos principais bancos do país. Não existem dados suficientes e disponíveis no setor de alta renda para a criação de tabelas como a CPA-10. Mas compare e observe a diferença salarial.

Um Gerente de Alta Renda no Banco do Brasil ganha, em média, R$11.014,00 mensais.

Gerente Van Gogh é a nomenclatura que se dá ao Gerente de Alta Renda do banco Santander.

Equivalente ao Van Gogh, temos o Gerente Uniclass no Itaú e o Gerente Prime no Bradesco. Todos trabalham com o seguimento de alta renda e todos precisam da certificação CPA-20.

Já segundo a Infomoney, a média salarial nacional de um Private Banker é de R$11.611,67.

Só com base nesses dados de média salarial, podemos concluir que um CPA-20 ganha, geralmente, acima de R$10.000,00. O teto salarial dessa profissão é improvável de se calcular, já que esse valor varia muito para os investidores, pois eles dependem, também, do mercado financeiro e das ações/negociações para receber o seu mensal.

Qual banco paga mais?

Segundo dados que a Love Monday – plataforma que coleta dados salariais baseados no que os próprios empregados relatam – informou à revista Exame, os bancos que pagam melhor seus gerentes são a Caixa Econômica e o Bradesco.

Para estágio, os valores do HSBC e do Citi são os mais altos.

1 – Banco do Brasil

| Cargo | Média salarial* |

|---|---|

| Analista | R$ 5.734,74 |

| Assistente | R$ 3.612,81 |

| Coordenador | R$ 6.713,17 |

| Estagiário | R$ 752,41 |

| Gerente | R$ 7.862,79 |

| Técnico Bancário | R$ 2.906,81 |

2 – Bradesco

| Cargo | Média salarial* |

|---|---|

| Analista | R$ 3.150,14 |

| Assistente | R$ 1.807,25 |

| Coordenador | R$ 7.859,80 |

| Estagiário | R$ 1.762,52 |

| Gerente | R$ 11.109,07 |

| Técnico Bancário | R$ 1.742,33 |

3 – Caixa Econômica Federal

| Cargo | Média salarial* |

|---|---|

| Analista | R$ 5.900,58 |

| Assistente | R$ 5.261,39 |

| Coordenador | R$ 12.149,92 |

| Estagiário | R$ 906,54 |

| Gerente | R$ 11.785,24 |

| Técnico Bancário | R$ 2.941,16 |

4 – Citi

| Cargo | Média salarial* |

|---|---|

| Analista | R$ 5.286,17 |

| Assistente | R$ 2.813,17 |

| Coordenador | R$ 7.933,34 |

| Estagiário | R$ 1.873,81 |

| Gerente | R$ 9.455,85 |

| Técnico Bancário | R$ 3.050,00 |

5 – HSBC

| Cargo | Média salarial* |

|---|---|

| Analista | R$ 3.774,39 |

| Assistente | R$ 2.699,67 |

| Coordenador | R$ 6.036,09 |

| Estagiário | R$ 1.904,39 |

| Gerente | R$ 7.023,88 |

| Técnico Bancário | R$ 2.528,57 |

6 – Itaú Unibanco

| Cargo | Média salarial* |

|---|---|

| Analista | R$ 5.652,05 |

| Assistente | R$ 2.944,75 |

| Coordenador | R$ 9.897,86 |

| Estagiário | R$ 1.693,63 |

| Gerente | R$ 10.467,50 |

| Técnico Bancário | R$ 2.881,64 |

7 – Santander

| Cargo | Média salarial* |

|---|---|

| Analista | R$ 4.668,48 |

| Assistente | R$ 2.484,79 |

| Coordenador | R$ 3.850,22 |

| Estagiário | R$ 1.450,00 |

| Gerente | R$ 5.644,76 |

| Técnico Bancário | R$ 2.833,33 |

* Média salarial dos cargos postados pelos usuários. Fontes: Revista EXAME e Love Monday.

Se você se interessou pelo aumento salarial e estabilidade que as certificações ANBIMA podem te oferecer, conheça agora nosso curso preparatório com 98% de aprovação!